- FinTech(フィンテック)とは

- FinTechのサービス例

- FinTechに使われているテクノロジー

- 各領域から注目されるFinTech

- 注目のFinTech企業8選

- FinTech企業 エンジニアの求人例をご紹介

- FinTechについてよくある質問

FinTech(フィンテック)とは

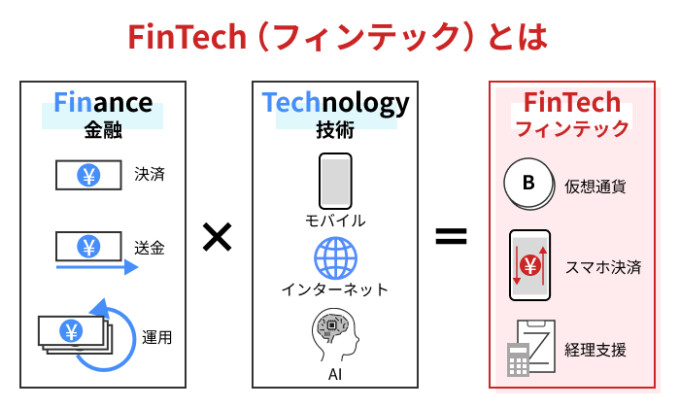

「FinTech」とは、金融(Finance)と技術(Technology)を掛け合わせた名前の通り、ITを活用した金融サービスです。これまでも金融業界ではITが活用されており、「FinTech」はかつて金融機関に技術を提供するITベンダーのことを指していました。

しかし近年モバイルやクラウドの技術が進化したことで、ITベンチャー企業などが直接ユーザーに安くて便利な金融サービスを提供できるようになったため、「FinTech」が持つ言葉の意味が変化しました。そうした動きやサービス、それを提供するITベンチャー企業自体が「FinTech」と呼ばれるようになったのです。

「FinTech」のサービスとしては、例えばスマートフォンからクレジットカードの決済ができるシステムや、カードの決済情報を自動で吸い上げるクラウド家計簿アプリ、ソーシャルレンディングなどが挙げられます。

アクセンチュアの調べでは、2015年1~9月のわずか9ヶ月の間だけでアジア・パシフィック地域における「FinTech」分野への投資額は約35億ドルに達しているとされ、前年比で4倍以上になり「FinTech」のマーケットは拡大を続けています。

FinTechの歴史

FinTechの歴史は1860年代に登場した、電子資金振替(ネットワークでの送金や決済)までさかのぼります。その後1950年以降になるとクレジットカードやATMが登場、1980年代には世界的にオンラインバンキングが普及しました。

2008年には世界的な金融危機を招いた「リーマンショック」の影響で、金融業界の優秀な人材の多くはIT業界へ流入することになります。その影響もあり金融業界や消費者の課題をITで解決する風潮が生まれ、AI(人工知能)やブロックチェーンを活用した金融サービスが続々と登場。いまや多くのFinTech関連のベンチャーやスタートアップ企業が誕生しました。

FinTechを使用するメリット

FinTechを使用するメリットは、消費者側とサービス提供者側で異なります。

消費者側のメリット

消費者側のメリットとしては、金融サービスを使用するためのコストの軽減や作業の効率化があげられます。決済や送金にかかる手数料、時間や場所を選ばないネットバンキングは代表的な例といえるでしょう。現金を扱わないこともあり、安全面でも向上が図られました。

サービス提供者側のメリット

サービス提供者側のメリットは、既存ビジネスの拡張性を高め、決済や集計の簡略化による効率化という点です。企業のITシステムと金融システムをつなげる(API連携)することで、利便性の高いサービスを提供できるようになりました。即時決済や集計機能なども加わることで、事務作業の負担も大幅に軽減されるメリットも大きいといえるでしょう。

FinTechは海外にも広まっている

FinTechは海外でも大きな広がりを見せており、国家戦略として位置づけられている国もあります。イギリスでは「チャレンジャーバンク」と呼ばれる、オンライン専業の銀行が次々と誕生。銀行口座を移行する場合に、旧口座の情報を新口座へと簡単に転送できるようになりました。さらに中央銀行の決済システムに、民間のFinTech会社もアクセス可能になったのです。またインドにおいてはマネーロンダリングや脱税、通貨偽造の問題はFinTechを活用して一掃する目標が掲げられています。

FinTechの市場規模

市場調査会社のMarket Data Forecastから発表されたレポートによれば、FinTech市場規模は全世界で2025年に1083億8000万ドル(約12兆円)、2025年には3050億5000万ドル(約32兆円)まで成長すると予測されています。このレポートからも見て取れるように、FinTechの市場規模は今後も拡大する傾向にあるのです。

FinTechのサービス例

FinTechのテクノロジーから生まれたサービス例を、各分野ごとに解説します。

オンライン決済

これまではフリーランスや中小企業がカード決済システムを導入するには、カード会社の厳しい審査をパスしなければならず、費用や手間の面などからハードルは高いものでした。このハードルを低くしたのがFinTechを活用したオンライン決済のサービスです。

カード決済機能が付いたリンクをサイト内に設置するだけで、月間売上が100万円まで無料で使える「SPIKE」や、月額9,800円のプロプランでVisa、MasterCardの手数料が2.69%になる「WebPay」、専用のターミナル端末を接続し、そこにクレジットカードを差し込む形で決済する「Coiney」などが例としてあげられます。

キャッシュレス決済

キャッシュレス決済は現金を扱わず、スマホアプリなどで支払いや送金できるサービスです。QRコードやバーコードを表示して決済したり、同じアプリユーザー同士であれば手数料無料で送金したりできるのが特徴です。代表的なサービスとしては「PayPay」など各種Payアプリや、銀行のスマホアプリなどがあげられます。

会計・経理

会計・経理の業務支援サービスにも、FinTechの技術が活用されています。財務処理では書類からシステムへの転記といった作業が多く、時間がかかりミスも多いことが課題になっていました。会計ソフトのクラウドサービスの利用により、人的ミスの軽減や会計処理の時間を短縮。銀行や税務署ともタイムリーに情報が共有できるようになりました。

仮想通貨

仮想通貨はおもにネット上で「お金」のようにやりとりされており、金融庁に登録されている専門の取引所などで円やドルなどの法定通貨と交換して入手します。FinTechの代表的な技術の「ブロックチェーン」を利用して、改ざんが不可能な取引データを残すことで価値を創造している点が特徴です。国は仮想通貨の価値を補償していませんが、一部の商品やサービスの決済に利用できるデジタル通貨と呼ばれています。

資産管理/投資・資産運用・ロボアドバイザー

Webサイトやスマホアプリで簡単に投資をしたり、投資・資産運用に必要な分析をしたりできるサービスです。資産運用を企業やシステムに任せるだけでなく、自分で投資先を選定するタイプも存在します。初心者でも投資や資産運用を始めやすいように、AI(人工知能)に任せて自動で資産運用や金融商品を選定する「ロボアドバイザー」が人気です。

デジタルアセット

デジタルアセットは暗号資産やNFTとも呼ばれ、ブロックチェーンの技術で電子データを記録や移転する仕組みです。国が発行する紙幣や貨幣とは異なる形で、ものの価値を保存・移転することに使われています。またNFT(代替不可能なトークン)のように、美術作品などのデジタルデータに権利を紐づけることも可能です。これらは管理者不在で改ざん不可能な取引データを記録できるので、個人単位の価値を社会的に証明できるツールとしても期待されています。

クラウドファンディング

クラウドファンディングは、事業やプロジェクトを達成するためにインターネットなどから出資を募る資金調達の方法です。これまでは株式発行や出資者の募集、銀行からの融資に頼ることが一般的でした。クラウドファンディングではオンライン上のプラットフォームから不特定多数に向けて募集できるので、個人から資金を集めることも可能になりました。

ソーシャルレンディング

ソーシャルレンディングは資金調達したい企業や個人と、資産運用を目的にした個人投資家をつなぐオンライン上のサービスです。いわば融資型のクラウドファンディングであり、借り手側の審査を実施したり、投資家の募集から貸付、返済金の分配までをサポートする仕組みになっています。

融資・ローン

個人向け融資やローンでも、FinTechが活用されています。オンラインでの手続きによって住宅ローンの比較や検討だけでなく、審査や限度額もインターネット上で完結できるようになりました。審査にはAI技術を利用するなど手続きを簡素化することで、銀行など金融機関まで足を運ぶことなく、スピーディーな融資が実現可能になったといえるでしょう。

保険

保険分野でのFinTechの活用は、Insurance(保険)とTechnology(テクノロジー)を掛け合わせた言葉「InsurTech(インシュアテック)」とも呼ばれています。スマホアプリで簡単に保険加入できたり、AI技術を利用して業務効率化や革新的な保険商品の設計したりと、保険に関するあらゆる場面でFinTechの技術が採用されています。

送金

これまでは相手に送金したい場合、銀行振込や現金書留といった方法しかありませんでした。

FinTechの普及移行は同じ決済アプリを利用することで、家族や友人などの個人間で気軽に送金できるようになりました。送金に手数料もかからないので、1円単位での割り勘や遠方への送金といったシーンで広く送金機能が利用されるようになりました。

セキュリティ

金融取引のセキュリティ強化においても、Fintechが担う重要な分野といえるでしょう。不正アクセスの検知、フィッシング攻撃からの対策、不正ログインの防止、生体認証といったシステムは、セキュリティ強化にも役立ちます。セキュリティの担保は信用と直結するため、金融市場の安定にも貢献する技術といっても過言ではありません。

金融情報収集

金融関連の情報収集といっても、すべてを集めると種類と量は膨大になります。金融市場や経済状況の判断材料となる情報だけでも、株価や為替、物価指数や統計、毎日のニュースなどさまざまです。最近では「オルタナティブデータ」と呼ばれるビッグデータが、海外の金融機関を中心に採用されています。情報を一括提供するプラットフォームでも、情報分析においてFintechを活用した技術が広く使われるようになりました。

PMF(個人財務管理)

PMFとは「Personal Financial Management(個人財務管理)」の略で、個人の資産管理をサポートするソフトウエアの総称として呼ばれています。銀行口座やクレジットカードなどの情報と連携することで財務情報を収集、家計簿を自動で作成する「家計簿アプリ」といった個人レベルでの財務管理をするサービスも登場しました。

FinTechに使われているテクノロジー

FinTechの技術で使われている、おもなテクノロジーについて解説します。

ブロックチェーン

ブロックチェーンとはネットワーク上にあるPCなどあらゆる端末同士でデータを共有しながら、管理者不在でシステムを維持する仕組みのことです。中央にサーバーを持たず端末同士でデータを管理するので、運用管理において大幅なコスト削減を可能にしました。万が一データを共有している端末の一部で不具合が生じても、正常に動作している別の端末同士で安定した運用を続けられるので、ダウンタイムが発生しにくいことも特徴です。

関連記事:

ブロックチェーンに関する資格を解説!取得するメリットとは

ブロックチェーンの勉強方法について!おすすめの本やサイト、基本用語も紹介

IoT

IoTとは「Internet of Things(モノのインターネット)」の略で、自動車や電化製品、医療機器などあらゆる身の回りのものがインターネットにつながることを指します。身の回りにおいてIoTが普及することで、幅広く膨大な情報がリアルタイムで蓄積されます。顧客の行動や状態といった情報を活用することで、品質の改善や新しいサービスの開拓に役立てられるようになるでしょう。

関連記事:IoTエンジニアは未経験から転職可能?年収や将来性は?

AI(人工知能)

AI(人工知能)を活用することで、あらゆるものの推測や認識する処理を実現します。たとえばIoTで収集した膨大なデータの解析や、資産運用のロボアドバイザー、自動応答するチャットロボットなど、FinTechにおいてはあらゆる分野で組み込まれ利用されている技術です。

関連記事:

AIエンジニアとは?仕事内容ややりがい、キャリアパスを解説

AIエンジニアを目指す人向け|ITエンジニアとの違いやキャリアプランを徹底解説

API

APIとは「Application Programming Interface」の略で、端末にインストールされたシステムやサーバーまたはクラウド上にあるアプリケーションソフトと、外部のアプリケーションとの連携を実現する技術です。SNSや検索サイトのアカウント情報を、ほかのアプリケーションでもログインできるようにするといった機能はAPIを利用したシステムといえるでしょう。

各領域から注目されるFinTech

2015年は、三菱東京UFJ銀行が国内メガバンク初となるベンチャー・スタートアップ企業支援プログラム「MUFG FinTechアクセラレータ」を設立したり、みずほ銀行がマネーフォワードとの協業体制を構築したりと、大手の金融機関が「FinTech」領域への取り組みを開始しました。

調査会社IDCジャパンによると、2016年以降、そうした大手金融機関と「FinTech」企業との連携を進める動きは加速し、まずは顧客管理系のシステムやチャネル系システムの強化や更新を促し、

決済、融資に関連するシステムにも「FinTech」の影響が及んでいくと予想しています。

また、メガバンクだけでなく地方銀行でも「FinTech」企業とのコラボレーションは進むと見られていて、ITベンダーやSIerなども支援プログラムの提供などを通じて、「FinTech」企業が持つ技術力の活用を狙っていくのではないかと推測されています。

ブロックチェーンについての知識や「FinTech」に求められるスキルを磨いていけば、エンジニアとして将来に大きなアドバンテージを持てるかも知れません。

注目のFinTech企業8選

ここからは注目のFinTech企業を大企業からベンチャー企業まで幅広く8社をご紹介します。

株式会社bitFlyer

株式会社bitFlyerは日本最大のビットコインを取り扱う、ブロックチェーン企業です。国内最大級の仮想通貨取引所であるbitFlyerの運用やブロックチェーン技術を活用したサービスの企画・開発などを行っています。

PayPay株式会社

PayPay株式会社は電子決済サービス「PayPay」を提供するFinTech企業です。スマートフォンを用いたキャッシュレス決済システムを運用しています。こちらの会社はソフトバンク株式会社とヤフー株式会社の合弁で設立されました。

株式会社マネーフォワード

株式会社マネーフォワードは複数の口座情報の一元管理や家計簿を自動生成する、家計管理サービス「マネーフォワード」や中小企業やフリーランス向けサービス「MFクラウド」を運営する企業です。マネーフォワードは月額サービスでFPのアドバイスや収支の可視化などマネーリテラシーが向上するサービスも提供しています。

READYFOR株式会社

READYFOR株式会社とは、クラウドファンディングに特化したFinTech企業です。日本初のクラウドファンディングサービス「READYFOR」や社会的活動団体が寄付金を集められる「READYFOR 継続寄付」などのサービスを運営しています。医療や地域など特定の領域に特化したスタッフがサポートすることで、業界最高水準の目標達成率を誇っています。

株式会社メタップス

株式会社メタップスとは、QR決済など様々な決済サービス、イベント参加費、月謝の回収に特化したサービスを提供するFinTech企業です。決済サービスのほかにAIやブロックチェーンを活用したサービスも展開しています。

BASE株式会社

BASE株式会社とは、ネットショップ作成サービス「BASE」を運用するFinTech企業です。ほかにもオンライン決済サービスや資金調達サービスなど様々なサービスを展開しています。

GMOフィナンシャルホールディングス株式会社

GMOフィナンシャルホールディングス株式会社とは「GMOあおぞらネット銀行」「GMOクリック証券」など、様々な金融系サービスを運営しているFinTech企業です。GMOコインと呼ばれる仮想通貨取引所や前述のサービスは全てのデバイスからアクセスできます。

各種手数料を無料にするなど、資産運用などの経験がない方でも挑戦しやすいサービスを多く展開しているのが特徴です。

株式会社ZUU

株式会社ZUUとは、国内最大級の金融経済メディア「ZUU online」や株式型クラウドファンディングなどを運用するFinTech企業です。「人生を前進させるためのガソリンであるお金に関するリテラシーを身に着けることで夢や目標に向かって全力でチャレンジする人を増やしたい」という想いから創業しています。

FinTech企業 エンジニアの求人例をご紹介

FinTechとは何かを確認したところで、ここからは実際の求人例をご紹介します。下記求人例は2022年10月時点の求人例です。

インフラエンジニア

【想定年収】

500~800万円

【業務内容】

暗号資産販売所・取引所の拡大やより強固なセキュリティシステム構築

【開発環境】

クラウドサービス:AWS、Azure

グループウェア:Google Workspace

コミュニケーションツール:Slack

自動化ツール:Workato(iPaaS)、Power Automate Desktop(RPA)

その他:IdP、MDM、CASB

【求められるスキル】

技術的な問題解決においてリーダーシップを発揮できる方

既存の手法に捕われる事なく、より最適な手法を模索検討することができる方

コミュニケーションを円滑に取れる方

ゼロトラストを構成する大まかな知識をお持ちの方

関連記事:AIエンジニアに未経験から転職可能?必要な知識・スキルも紹介

関連記事:AIエンジニアの年収は?仕事内容や有効な資格についても解説

FinTechについてよくある質問

Q1. FinTechの意味は?

FinTechは金融(Finance)と技術(Technology)を掛け合わせた言葉で、本来はITを活用した金融サービスのことを指します。これまでは金融業界の企業がさまざまなサービスを提供していましたが、近年ではITベンチャーなどもFinTechに参入を果たしています。

Q2. FinTechサービスにはどんな種類がある?

FinTechのサービスは仮想通貨やクラウド家計簿アプリ、スマホ決済システム、ソーシャルレンディングなど多岐にわたります。また、資産運用などにAIを活用したサービスも登場し、金融の専門家でなければ提案が難しかった高度な内容も、FinTechによって実現し始めています。

Q3. FinTechの将来性は?

FinTechを提供するベンチャーと大手金融機関との連携は加速しており、顧客管理システムだけではなく、決済システムの多様化や融資に関連するシステムにおいてもFinTechが活用される場面が増えていくと考えられています。

Q4. 国内にはどんなFinTechサービスがある?

クラウド会計システムの「freee」やオンライン決済システムの「Coiney」、QRコード決済大手の「PayPay」などが有名ですが、ほかにも家計簿を自動作成しながら資産管理を行ってくれる「マネーフォワード」や「Zaim」なども注目されています。

Q5. FinTechの普及で銀行は不要になる?

直ちに不要にはなりませんが、確実に銀行が不要になる時代が迫っています。FinTech企業が提供する口座を使用すると、低コストで送金できるなど銀行を利用する必要性は下がっています。金融サービスの普及が進めば進むほど銀行と金融サービスの境界線は曖昧になるでしょう。

ITエンジニアの転職ならレバテックキャリア

レバテックキャリアはIT・Web業界のエンジニア職を専門とする転職エージェントです。最新の技術情報や業界動向に精通しており、現状は転職のご意思がない場合でも、ご相談いただければ客観的な市場価値や市場動向をお伝えし、あなたの「選択肢」を広げるお手伝いをいたします。

「将来に向けた漠然とした不安がある」「特定のエンジニア職に興味がある」など、ご自身のキャリアに何らかの悩みを抱えている方は、ぜひ無料のオンライン個別相談会にお申し込みください。業界知識が豊富なキャリアアドバイザーが、一対一でさまざまなご質問に対応させていただきます。

「個別相談会」に申し込む

転職支援サービスに申し込む

※転職活動を強制することはございません。

レバテックキャリアのサービスについて